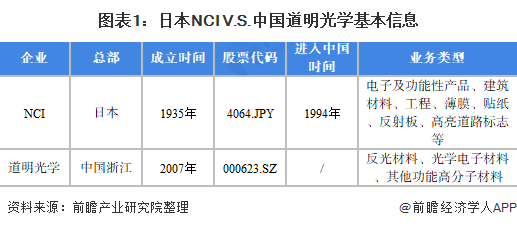

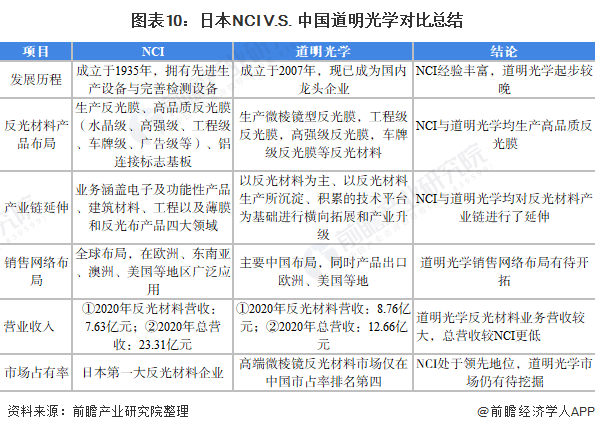

NCI是日本反光材料有突出贡献的公司,而道明光学是中国反光材料有突出贡献的公司。NCI成立于1935年,业务涵盖功能性化学品、电子及功能性产品、薄膜、贴纸、反射板、高亮道路标志等。NCI制造各种高品质Nikkalite反光膜(水晶级、高强级、工程级、车牌级、广告级等)及作为反光膜主要材料之一的各类树脂和高折射率玻璃微珠,同时完成食品保鲜膜的生产。相较于NCI,道明光学起步较晚。道明光学成立于2007年,业务涵盖反光材料、光学电子材料、其他功能高分子材料。2016年公司实现微棱镜型反光材料技术突破。

在反光材料产品布局上,NCI生产各类高品质反光膜,拥有世界先进的生产设备和完善的反光材料各类性能测试手段和相关检测设备;道明光学为国内首家能全系列自主设计和量产微纳米棱镜型反光材料的企业,两家企业的反光材料制品均应用于道路标志牌领域。

反光材料产业链延伸:NCI与道明光学均对反光材料产业链进行了延伸

此外,NCI与道明光学均对反光材料产业链进行了延伸,目前NCI业务涵盖电子及功能性产品、建筑材料、工程及薄膜和反光布产品四大领域。2020年,NCI的电子及功能性产品业务营收占比为40%,薄膜和反光布产品营收占比为32%。

道明光学的产品及业务以反光材料为主、以反光材料生产所沉淀、积累的技术平台为基础进行横向拓展和产业升级。2020年道明光学的业务中,车辆安全防护材料及制品业务收入达2.844亿元,占营收的比重为22.46%,个人安全防护材料及制品、微纳米棱镜型反光材料及制品、玻璃微珠型道路安全防护材料及制品业务分别占总营收的18.94%、15.91%与11.83%。

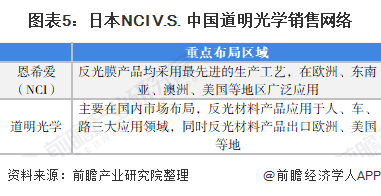

销售网络布局:NCI全球布局,道明光学主要中国布局

在销售网络布局上,NCI的业务已经遍布全球。NCI也十分重视中国市场,早在1994年便在中国成立恩希爱(杭州)薄膜有限公司。NCI反光膜产品均采用最先进的生产的基本工艺,通过最严格的品质保障体系管理,在欧洲、东南亚、澳洲、美国等地区大范围的应用,其品牌、质量和性能得到了客户的充分认可。

道明光学主要在国内市场布局,反光材料产品应用于人、车、路三大应用领域,2020年,道明光学前五大客占年度销售总额比例为22.6%,同时反光材料产品出口欧洲、美国等地。

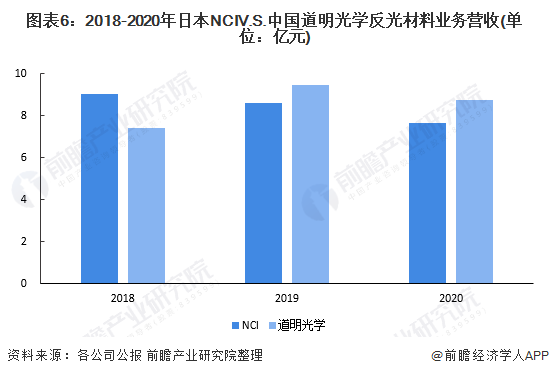

在营收方面,2020财年,NCI的反光材料业务营收为138.26亿日元,折合人民币7.63亿元,总营收23.31亿元;道明光学反光材料业务营收为8.76亿元,总营收12.66亿元。

从业务营收规模来看,道明光学反光材料业务营收较大,总营收较NCI更低。但是,随着道明光学微纳米棱镜型反光材料实现量产,业务逐步扩大,道明光学的反光材料业务营收规模与总营收规模持续增长。

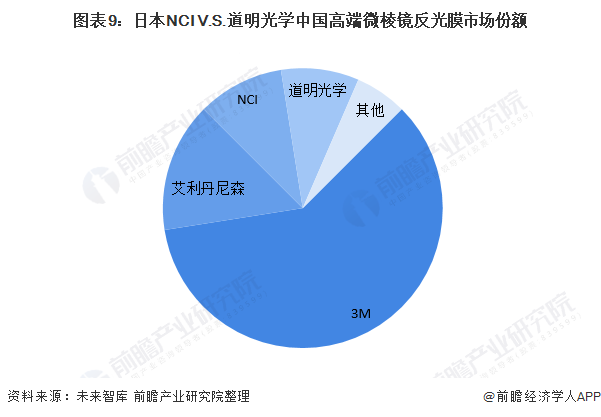

在市占率方面,根据Market Watch披露,截至2021年,3M与艾利丹尼森合计市场占有率超过30%。根据Allied Market Research,2020年全球反光材料市场规模在86亿美元,据此测算,2020年,全球反光材料行业企业中,日本恩希爱、道明光学、星华反光、领航科技苏大维格水晶光电市场占有率基本不超过2%。

道明光学为我国第一大本土反光材料企业,但是在中国高端微棱镜反光材料市场中,国内微棱镜型反光膜大部分市场占有率被3M、艾利、NCI等国外企业占据,道明光学为国内首家突破微纳米棱镜型反光膜技术壁垒的公司,市占率为9%,公司在全球市场仍有待挖掘。

整体来看,NCI较道明光学处于领头羊,道明光学在高端微棱镜反光膜市场仍有待挖掘。

以上数据参考前瞻产业研究院《中国反光材料行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对反光材料行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来反光材料行业发展轨迹及实践经验,对反光材料行业未来...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

2022年中国反光材料行业公司竞争格局及市场占有率分析 中高端材料国产化替代或将加速

2022年中国反光材料行业市场现状及发展前途分析 公路及城市道路反光材料需求潜力较大【组图】

干货!2022年中日聚苯硫醚(PPS)行业有突出贡献的公司对比——日本DIC VS中国新和成

2022年中国反光布行业市场现状与发展前途分析 预计2027年市场需求或达45000万㎡【组图】